半岛体育官网-艾美疫苗破发,资本老手收割一众投资人

国庆假期临近尾声,港股也已经开市,今日“国内最大民营疫苗企业”艾美疫苗迎来了港交所敲钟的日子,高盛、中金公司、中信建投国际、麦格理为其联席保荐人。

艾美疫苗拟全球发售971.4万股H股,其中香港发售占10%,国际发售占90%,另有15%的超额配股权;发售价为每股发售股份16.16港元,每手200股。

早盘,艾美疫苗低开-7.18%,股价15元,总市值181.5亿港元。

艾美疫苗的上市之路相当波折,最一开始的上市目标是科创板,2020年12月9日向北京证监局提交了上市辅导通知,2021年6月24日,艾美疫苗终止科创板上市辅导,转道港股,理由是上港股对公司的整体战略发展更为有利,2021年6月30日,艾美疫苗向港交所提交了第一版招股书,同年9月12日再次提交一个版本,2022年4月28日,艾美疫苗再次更新了招股书,9月19日通过聆讯,到今日敲钟,艾美疫苗的上市之路算是尘埃落定。

关于艾美疫苗主要有三大看点,首先它是国内最大民营疫苗企业,虽有8款商业化疫苗产品,但营收主要依赖乙型肝炎及人用狂犬病疫苗产品;其次,实控人是典型资本玩家,频繁收购疫苗产品,堪称拼凑起来的疫苗帝国;最后,上市前,发了近9亿股份报酬,远超融资额。

这三点叠加起来,有理由让投资者怀疑艾美疫苗的投资价值。

名不副实的最大民营疫苗企业

根据官网的介绍,艾美疫苗是中国大型全产业链民营疫苗集团,业务涵盖从研发到制造、再到商业化的整个行业价值链。目前已商业化八款针对六个疾病领域的疫苗产品,包括狂犬病、乙型肝炎、甲型肝炎、腮腺炎、肾综合征出血热及脑膜炎球菌病。

此外,艾美疫苗还有针对13种疾病领域的22款在研疫苗,其中5款在研疫苗(针对原始毒株的mRNA新冠在研疫苗、灭活新冠在研疫苗、PCV13、PPSV23及MCV4)处于临床阶段。艾美疫苗预计,这5款在研疫苗中,将于2023年至2025年推出至少四款。此外,艾美疫苗还计划在2023年末提交超过10项临床试验申请,将多个正在准备临床试验申请及临床前的在研产品推进到临床试验阶段。

按2021年批签发量(不包括新冠疫苗)计,艾美疫苗是中国第二大疫苗公司,所占市场份额为7.4%,仅次于中国最大的疫苗企业中国医药集团中国生物技术股份有限公司35.5%的市场份额。按2021年销售收入(不包括新冠疫苗)计,占国内市场份额2.1%,而国药中生位列第一,占市场份额26.5%。

虽然位列第二,但艾美疫苗在市占率上与第一仍差距深远,再看艾美疫苗的收入构成,可以发现,这个第二多少有些名不副实。

目前乙型肝炎疫苗及人用狂犬病疫苗是艾美疫苗主要的收入来源,2019年、2020年、2021年,乙型肝炎及人用狂犬病疫苗产品占艾美总收入的84.2%、90.2%及93.0%,这两款疫苗营收占比越来越高。

具体来看,2018年至2021年,艾美疫苗的人用狂犬病疫苗总收益分别为7.28亿元、4.46亿元、10.72亿元、9.37亿元,占艾美疫苗总收入为65.6%、46.9%、65.5%和59.7%。同期乙肝疫苗总收益分别为2亿元、3.55亿元、4.04亿元、5.23亿元,占比艾美疫苗总收入分别为18%、37.3%、24.7%和33.3%。

2021年,按批签发量计,艾美疫苗既是中国,也是全球最大的乙型肝炎疫苗供应商,占国内占市场份额的45.4%,中国约75%的新生儿接种了艾美疫苗的重组乙型肝炎疫苗(汉逊酵母)。按2021年销售收入计,艾美疫苗是中国第三大乙型肝炎疫苗供应商,占市场份额的24.0%。同时,艾美疫苗也是全球及中国第二大人用狂犬病疫苗供应商,按批签发量及销售收入计,分别占国内市场份额的18.1%、16.2%。

然而,这两款疫苗的竞争环境并不乐观。目前国内市场至少有8家疫苗制造商提供人用狂犬病疫苗产品,按2020年批签发量计,最大的供应商占整体市场约47%,这家供应商便是成大生物,成大生物于去年10月登陆科创板,2021年狂犬疫苗收入20.87亿元,毛利率89.85%,高于艾美疫苗的84.2%。

此外,据灼识咨询资料,其他公司正在研发的至少10款人用狂犬病疫苗产品(Vero细胞)处于III期临床试验或更晚的阶段。

2023-2025年艾美疫苗打算推出的5款疫苗中,以新冠疫苗为例,mRNA新冠疫苗目前仅处于临床I期。而中国生物、北京科兴及康希诺生物的新冠疫苗早已面世。

复星医药“复必泰”mRNA新冠疫苗上市在即,沃森生物和艾博生物共同研发的国产mRNA疫苗目前处于临床III期阶段。

艾美疫苗老产品面临巨大的竞争压力,新产品多处临床阶段,尚有较大不确定性,对于投资者而言,重点要看的就是艾美疫苗的研发能力了。

资本运作拼凑起来的疫苗帝国

一个企业的研发能力,关键是看其管理层是否有研发经历,然而艾美疫苗的高管团队里大多是资本玩家,那其研发实力就值得思考了。

艾美疫苗的前身是成立于2011年11月9日的沈阳沃顿生物技术有限公司,其中张立军持股30%,是最大的股东,2012年3月至2015年11月期间多次增资,周延、周欣、周杰等三兄弟作为新增投资者进入,其他新进入的股东也多为这三兄弟的亲友,张立军已经不在艾美疫苗的股东之列了。

艾美疫苗目前的实际控制人是周延,据招股书,周延目前56岁,是艾美疫苗的执行董事、董事会主席兼首席执行官,拥有约10年的生物制药行业经验(包括投资及管理经验)。担任西藏天下控股集团股份有限公司董事长,对多家医药、咨询、管理、投资、金融资讯及融资公司的投资总额超过6.3亿元。在制药及医疗保健方面,其间接拥有格林生物集团有限公司约66.44%的股权,并担任该公司的董事、董事长,直接拥有华美基因编辑技术(辽宁)有限公司99.99%的股权。

此外,周延在2014年12月获得中国清华大学的工商管理硕士学位,2015年获得美国亚利桑那州立大学W.P.凯瑞商学院的工商管理学博士学位,2022年1月取得中国北京大学工商管理硕士学位。

执行董事、董事会副主席兼执行总裁关文,55岁,2016年加入艾美疫苗,在此之前,关文任同道资本管理有限公司董事,主要负责投资管理工作。

关文2014年3月取得中国上海交通大学的高级管理人员工商管理硕士学位,2008年9月取得中国长江商学院的工商管理硕士学位。

艾美疫苗招股书披露的9个高管中,大部分为投资管理出身,仅有3位是医疗科班出身。

张凡,36岁,2019年5月加入艾美疫苗,2021年3月起担任公司的首席研发官,主要负责产品、技术、研发、临床试验注册管理。

张凡2009年6月获得武汉工程大学生物工程学士学位,2017年12月获得华中科技大学生物制药工程硕士学位。本科毕业后,2010年5月-2013年2月,张凡在沃森生物工作,最后担任的职位是百白破车间百日咳部门主管,后来2013年9月-2018年4月,张凡到了另一家疫苗企业武汉博沃生物,最后担任职务为发酵工程研究室科室高级主任。

可以说,艾美疫苗的高管团队所体现的研发实力是相当弱的。

再看研发投入,2018年-2021年,艾美疫苗的研发投入分别为5620万元、9890万元、1.58亿元、3.07亿元,分别占当期总营收的5.1%、10.4%、9.6%、19.55%,这个研发费用率在疫苗行业着实不高。

研发实力一般的情况下,艾美疫苗却打造了全产业链的疫苗集团,艾美疫苗是如何做到的呢?别忘了实控人的老本行,在尤擅资本运作的实控人的带领下,艾美疫苗自2015年开始先后收购了多家疫苗企业,是一家实实在在拼凑起来的疫苗帝国。

根据招股书的披露,艾美疫苗于2015年12月收购艾美诚信生物制药有限公司。这是一家成立于1993年9月20日,分别于2004年3月及2013年8月自国家药监局取得10ug/0.5ml及20ug/0.5ml规格重组乙型肝炎疫苗(汉逊酵母)的药品注册证书申请并于2004年6月取得了其生产所需的GMP证书。

2016年11月,艾美疫苗收购艾美康淮生物制药(江苏)有限公司。这家公司2011年10月13日成立,于2015年4月取得甲型肝炎灭活疫苗(人二倍体细胞)的药品注册证书申请,并于2016年1月获得了国家药监局对其所有规格甲型肝炎灭活疫苗(人二倍体细胞)的生产批准。

2017年11月收购艾美卫信生物药业(浙江)有限公司。这家公司2002年12月24日成立,2007年9月取得了肾综合征出血热疫苗的药品注册证书批准并于2008年2月取得了生产所需的GMP证书;2004年10月取得了腮腺炎疫苗的药品注册证书批准并于2005年1月取得了其生产所需的GMP证书。通过艾美卫信,艾美疫苗还间接控制宁波荣安生物药业有限公司80%的股权,荣安生物于2007年9月取得了人用狂犬病疫苗(Vero细胞)的药品注册证书申请并于2008年6月取得了其生产所需的GMP证书。

2021年5月,艾美疫苗收购珠海丽凡达生物技术有限公司50.1546%的股权,加速在mRNA COVID-19疫苗方面的研究及生产布局。

近9亿股份报酬发给实控人

这家七拼八凑的疫苗企业的业绩究竟如何呢?

据招股书显示,艾美疫苗2019年-2021年的总收入分别是人民币9.52亿、近16.38亿、15.7亿。毛利分别是人民币7.32亿、13.54亿、12.94亿,毛利率分别为77.0%、82.7%、82.5%。其中狂犬病和乙肝疫苗的毛利率最高,腮腺炎疫苗2021年毛利率冲破90%,达到最高。同期,净利润分别是人民币1.2亿、4.0亿、-6.07亿,净利率分别是12.59%、24.45%、-43.05%。

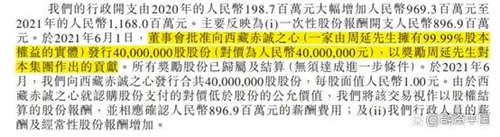

2021年的巨额亏损,主要是因为艾美疫苗的行政开支在2021年增加了近5倍,行政开支占收入比例从2020年的12.1%飙升到74.4%。2021年的行政开支增加主要体现在股份报酬开支增加,其中一次性股份报酬开支8.97亿元,以及行政人员的薪酬和经常性股份报酬0.55亿元(用于向雇员授出其他股份奖励及购股权),共计9.52亿元。

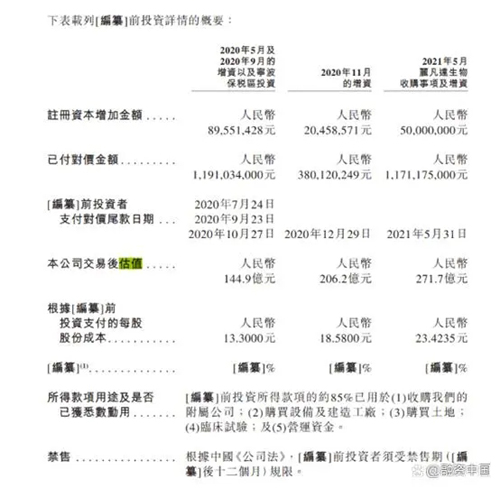

根据招股书的说明,2021年6月1日,董事会批准向由周延持股99.99%的西藏赤诚之心发行4000万股,每股面值为1元,按照当时的271.7亿的估值,相当于给周延发了大约8.97亿元的薪酬费用,不过按此次发行价16.16港元(折合人民币14.60元)计算,这8.97亿元的薪酬已经大幅缩水到了5.84亿元。

相比实控人的财富缩水,真正痛苦的要数2020年11月及2021年5月份的投资人了,按照发行价计算,2020年11月份的投资人投资亏损超20%,2021年5月份的投资人亏损近40%。